Research und Märkte

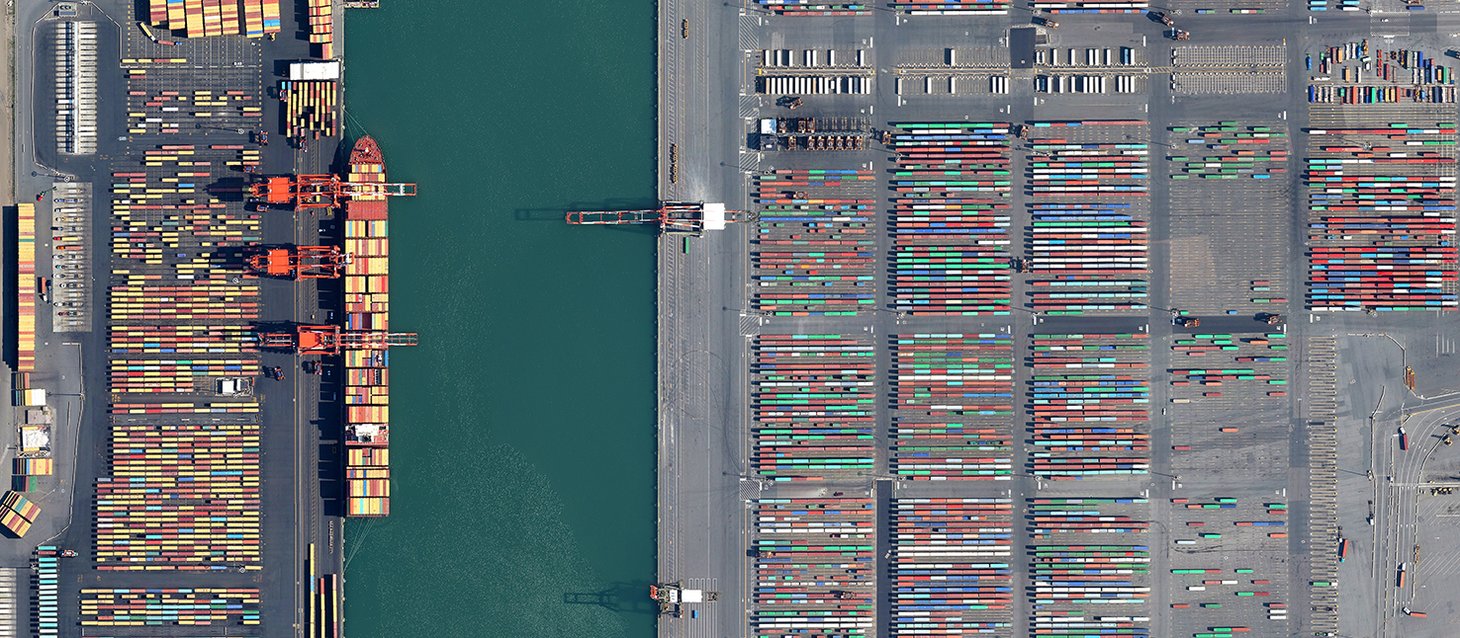

Veränderung im Welthandel.

Donald Trumps hohe Zollmauern wären kein Weltuntergang, aber könnten zu einem weltweiten Wohlstandsverstandsverlust führen, der auch die USA nicht verschont, warnt Ökonom Dr. Klaus-Jürgen Gern, Head of Global Economic Outlook vom Kiel Institut für Weltwirtschaft (IfW).

Lesen Sie hier das vollständige Interview aus der INVEST! Ausgabe 3/2024, dem Magazin von IQAM Invest.

Dezember 2024

Interview mit Dr. Klaus-Jürgen Gern, Head of Global Economic Outlook vom Kiel Institut für Weltwirtschaft (IfW).

Die US-Wahlen sind geschlagen. Stärkt das Ergebnis die wirtschaftliche Hegemonie der USA?

Die wirtschaftliche Stärke der USA ist durch dieses Wahlergebnis insgesamt wahrscheinlich nicht stark betroffen. Es ist abzuwarten, wie drastisch die angekündigten US-Importzölle ausfallen. Eine Stärkung der US-Wirtschaft lässt sich durch drastische Importzölle sicher nicht herbeiführen. Im Gegenteil, die USA werden eher an wirtschaftlicher Stärke verlieren, so wie die Weltwirtschaft insgesamt.

Warum schaden Importzölle auch der US-Wirtschaft? Weil sie alles verteuern?

Ja, zum einen erhöhen sich die Preise und auch die Kosten der Unternehmen in den USA, die Importe für ihre Produktion nutzen. Das verringert zu ansonsten gleichen Bedingungen die Kaufkraft in den USA. Auch kommen die US-Exporte unter Druck, weil durch die verteuerten Importe amerikanische Unternehmen teurer produzieren. Und wenn die US-Verbraucher mehr heimische Ware konsumieren sollen und sich das Handelsbilanzdefizit reduziert, steht weniger Produktion für den Export zur Verfügung. Damit das passiert, braucht es auch eine Aufwertung des Dollars, welche die US-Exporte belastet.

Würde ein starker Dollar nicht wieder die Kapitalströme beeinflussen?

Ein sehr guter Punkt, den Donald Trump nie betrachtet, nämlich dass wir zwei Seiten in der Zahlungsbilanz haben: die Kapital- und die Handelsbilanz. Sie zeigt, wie sich Sparen und Investieren in einer Volkswirtschaft verhalten. In den USA wird mehr investiert als gespart und deshalb muss es in der Kapitalbilanz Zuflüsse und auf der Güterseite ein Defizit geben. Einen Rückgang der Investitionen möchte Trump ja nicht. Und die Ersparnisse erhöhen will er vermutlich auch nicht. Das würde bedeuten, dass privater Konsum oder das Staatsdefizit reduziert werden müssen. Doch seine Fiskalpolitik läuft genau auf das Gegenteil hinaus.

Dr. Klaus-Jürgen Gern

ist beim IfW Kiel federführend verantwortlich für die Analyse und Prognose der internationalen Konjunktur inklusive des Welthandels und der Rohstoffe. Seine Forschungsinteressen umfassen darüber hinaus Probleme der Institutionen der Europäischen Governance. Er ist Chairman der AIECE-Arbeitsgruppe zu längerfristigen Entwicklungen und Strukturwandel der Gemeinschaft Europäischer Konjunkturforschungsinstitute (AIECE) und Präsident des EUROFRAME-Konsortiums europäischer Wirtschaftsforschungsinstitute.

Welche Auswirkungen hätten allgemein höhere Zölle auf die Weltwirtschaft?

Kostenvorteile könnten nicht mehr optimal im internationalen Rahmen ausgenutzt werden. Kurzfristig gäbe es auch Probleme, weil sich die Produktionsstrukturen auf bestimmte Handelsregularien aufbauend ausgerichtet haben. Wenn jetzt zum Beispiel die chinesischen Einfuhren herausgepreist werden sollen, dann müssen sich die Wertschöpfungs- und Produktionsketten entsprechend anpassen. Das ist mit Kosten verbunden. Nicht nur, weil man dann einen Standort oder Importeur nutzt, der teurer ist, sondern weil dies auch mit Umstellungskosten verbunden ist.

Wie wirken sich Trumps hohe Zollschranken konkret auf Europa aus?

Trump sprach von zehn Prozent Zöllen allgemein auf alle Länder und 60 Prozent auf Einfuhren aus China. Dann hätten wir zwei Effekte: Wir würden in bestimmten Produktionen nicht an Wettbewerbsfähigkeit verlieren, sondern sogar gewinnen, nämlich dort, wo man bei US-Importen mit China in Konkurrenz steht. Gleichzeitig würde die chinesische Produktion, die nicht mehr in die USA kann, irgendwo hinwollen. Europa würde unter einen sehr starken Importdruck geraten. Es könnte durchaus sein, dass Europas Konsumenten und auch Produzenten, die dann sehr günstige Inputs aus China bekommen könnten, profitieren.

Hohe US-Zölle wären also kein Untergang der europäischen Wirtschaft?

Nein. Die Modelle, die wir in Kiel verwenden, zeigen sehr unterschiedliche Effekte je nach Sektoren und EU-Land. Insgesamt würde Europa zwar verlieren, allen voran Deutschland. Aber selbst in Deutschland beträgt die Dämpfung der Exporte gerade einmal ein Prozent. Die Wirkung auf das Bruttoinlandsprodukt ist in einem kleineren Zehntelbereich. Gewinnen könnten die osteuropäischen Staaten, die im EU-Vergleich besonders wettbewerbsfähig in der industriellen Produktion sind. Die Gefahr, die wir vielmehr sehen ist, dass sich mit diesen Zolleinführungen das weltwirtschaftliche Handelsklima insgesamt drastisch verändert, dass es Reaktionen gibt und letztlich zu einer Auflösung des gegenwärtigen, im WTO Rahmen ausbalancierten Handelssystems kommt.

Wer würde vom Wegfall der Welthandelsorganisation WTO profitieren?

Kurze Antwort: Niemand. Denn die Welthandelsordnung und die darauf aufbauende Verstärkung des weltwirtschaftlichen Güteraustausches ist eine der Grundlagen des Wachstums in den vergangenen Jahrzehnten gewesen. Man würde sich da weltweit einer wesentlichen Grundlage des Wohlstands berauben.

Präsident Xi Jinping will China bis 2049, dem hundertsten Geburtstag der Volksrepublik, zur alleinigen Supermacht machen. Geht sich das noch aus?

China hat in den vergangenen 25 Jahren massiv an Bedeutung gewonnen, ist bei Patenten und Investitionen ins Spitzenfeld vorgerückt. Doch in den letzten fünf Jahren hat die Dynamik des Aufholprozesses stark nachgelassen, sowohl beim Handel, vor allem aber bei den Produktionsanteilen. Die Vormachtstellung Chinas in der Welt, die Xi Jinping anstrebt, wird bei den gegenwärtigen Tendenzen schwer zu erreichen sein. Auch sind die USA bei Künstlicher Intelligenz führend. Vor allem in der Anwendung von KI in der Wirtschaft sind die USA nicht nur sehr viel schneller und konsequenter als die Europäer, die bei der Umsetzung neuer Technologien immer sehr viel langsamer sind. Auch Chinas Wirtschaft kann hier ihr volles Potenzial trotz sehr hoher Investitionen wegen der staatlichen Lenkung nicht entfalten. Nichtsdestotrotz ist China ein neuer Pol in der Weltwirtschaft, an den jetzt andere Staaten vermehrt andocken könnten, wenn sich die USA zu sehr auf sich konzentrieren sollten.

Welche Staaten könnten sich China wirtschaftlich anschließen?

Im Prinzip alle blockfreien Länder. Denken Sie an BRICS-Plus, wo auf Initiative Pekings Anfang 2024 noch Saudi-Arabien, Iran, die Vereinigten Arabischen Emirate, Ägypten und Äthiopien aufgenommen wurden. China hat vor allem Potenzial in Afrika. Ein ganzer Kontinent, der gegenwärtig brach liegt, aber entwickelt werden könnte. Wenn dort Europa mit seinem paternalistischen Ansatz den Eindruck erweckt, politisch und gesellschaftspolitisch Einfluss nehmen zu wollen und nicht die Entwicklung dieser Staaten im Blick hat, verliert man diese Märkte an China. China agiert hier zwar nicht anders, hat in ihrem eigenen Interesse Kredite vergeben und dort investiert. Peking macht aber keine Auflagen im Sinne von Menschenrechten, Demokratie oder Umwelt. Hier muss man sich mehr bemühen, Afrika von der Win-win-Situation zu überzeugen.

Muss sich künftig also auch Europa einem Block völlig anschließen? Entweder man produziert für China oder für die USA?

Das wäre das Worst Case-Szenario für Unternehmen aller Staaten, nicht nur aus Europa. Dann hätten wir eine komplette Fragmentierung der Weltwirtschaft und das würde dramatische Folgen für den Wohlstand in der Welt haben. Wir haben ja solche „secondary sanctions“ im Zusammenhang mit Russland und Iran gesehen, insbesondere aus den USA. Wo auch Unternehmen in Ländern, die keine Sanktionen gegenüber Russland oder dem Iran haben, auf Geschäfte mit den sanktionierten Ländern verzichten müssen, wenn sie mit den USA Geschäfte machen wollen. Wenn man das gegenüber China machen würde, dann wäre die Weltwirtschaft insgesamt in ihren Grundlagen berührt.

Was bedeuten für das globale BIP die gegenwärtigen Megainvestitionen in die Rüstungsindustrie?

Kurzfristig kann sich tatsächlich eine stimulierende Wirkung ergeben. Manche sehen gewisse positive Effekte auf den technischen Fortschritt. Auf längere Sicht ist das aber weder wachstums- noch produktivitätsfördernd. Verteidigungsausgaben sind Konsum, nicht Investition.

Wie trifft der US-Machtwechsel die Kapitalmärkte?

Was im Wahlkampf keine Rolle gespielt hat, ist die kritische Haushalts- und Verschuldungssituation der USA. Die angekündigten fiskalischen Maßnahmen von Trump dürften zu noch größeren Haushaltsdefiziten führen. Eine weitere Zunahme der Verschuldung führt aber über kurz oder lang dazu, dass es an den Kapitalmärkten Fragen geben wird, dass Risikoprämien steigen und die Finanzierung der Staatsanleihen schwieriger wird. Die US-Notenbank müsste die Zinsen auch wegen zunehmender Inflationstendenzen wieder erhöhen. Diese könnten durch Trumps Immigrationspolitik noch verstärkt werden, sollten Arbeitskräfte die USA verlassen müssen. Wir würden eine Stabilisierungsrezession bekommen, die auch der Börse schadet. Gegenwärtig sind die Aktienmärkte noch relativ euphorisch, rechnen mit steigenden Unternehmensgewinnen. Aber wenn die Konjunktur in Gefahr gerät, dann wird die Luft dünner. Das sind durchaus realistische Szenarien, wenn das Trump-Programm zur Gänze umgesetzt wird.

Quelle: INVEST! Das Magazin von IQAM Invest, Nr. 3/2024

Bildnachweise: © Anne Juka

Weitere interessante Artikel